美債被稱為「全球資產定價之錨」,不僅影響股市、匯率與貸款利率,也是投資組合中重要的防禦型資產。本文將帶你快速了解美債的原理與分類,解析殖利率的走勢與影響,並比較熱門的美債ETF(SHY、IEF、TLT 及台股債券ETF)。

同時,也會提供新手購買步驟,以及稅務與匯率的注意事項,幫助你一次掌握美債投資要點。

美國國債是什麼?

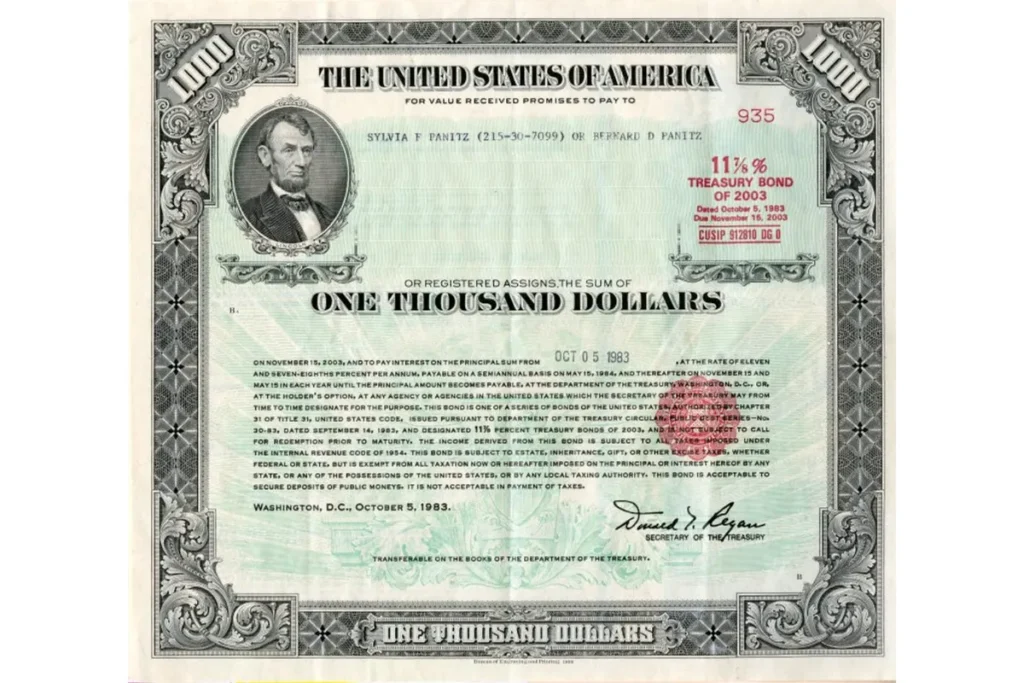

美國國債(簡稱美債)是由美國聯邦政府發行的債券,用於籌集政府運營支出和償還舊債務的資金。投資人購買美債,相當於把資金借給美國政府,期間按約定獲得固定利息,債券到期時則可取回本金。

由於美國政府信譽卓著、具備還債能力,美債被視為全球最安全的投資工具之一,違約風險幾乎為零。因此市場動盪或地緣政治危機時,美債常成為投資人的避險首選。

美國財政部發行美債的種類:

| 種類 | 英文名稱 | 到期年限 | 特點 | 適合的投資人族群 |

|---|---|---|---|---|

| 短期國庫券 | Treasury Bills (T-Bills) | 1 年以內 | 折價發行,到期還本,不定期支付利息 | 保守型投資人、追求短期資金停泊與流動性者 |

| 中期國庫票據 | Treasury Notes (T-Notes) | 2 ~ 10 年 | 每半年支付固定利息,到期返還本金 | 需要穩定利息收入、願意承受中等利率風險的投資人 |

| 長期國庫債券 | Treasury Bonds (T-Bonds) | 20 或 30 年 | 利息固定,存續期長,對利率變動敏感 | 著眼長期資產配置、願意承受價格波動的投資人 |

| 抗通膨公債 | Treasury Inflation-Protected Securities (TIPS) | 5、10 或 30 年 | 本金隨通膨指數調整,利息依調整後本金計算 | 擔心通膨侵蝕購買力、希望資產能抗通膨的投資人 |

美債每期支付固定利息(票息),到期返還本金,其發行與還本邏輯與一般債券相同:政府透過發行美債融資,投資人獲得固定收益並承擔極低的信用風險。

美債殖利率的趨勢與影響

殖利率(債券收益率)是衡量債券投資報酬的重要指標,指投資人持有債券獲得的年收益率。

對美債而言,殖利率反映市場對經濟前景、通膨走向和聯準會利率政策的預期,其升降往往牽動股市、匯市等金融市場走勢。

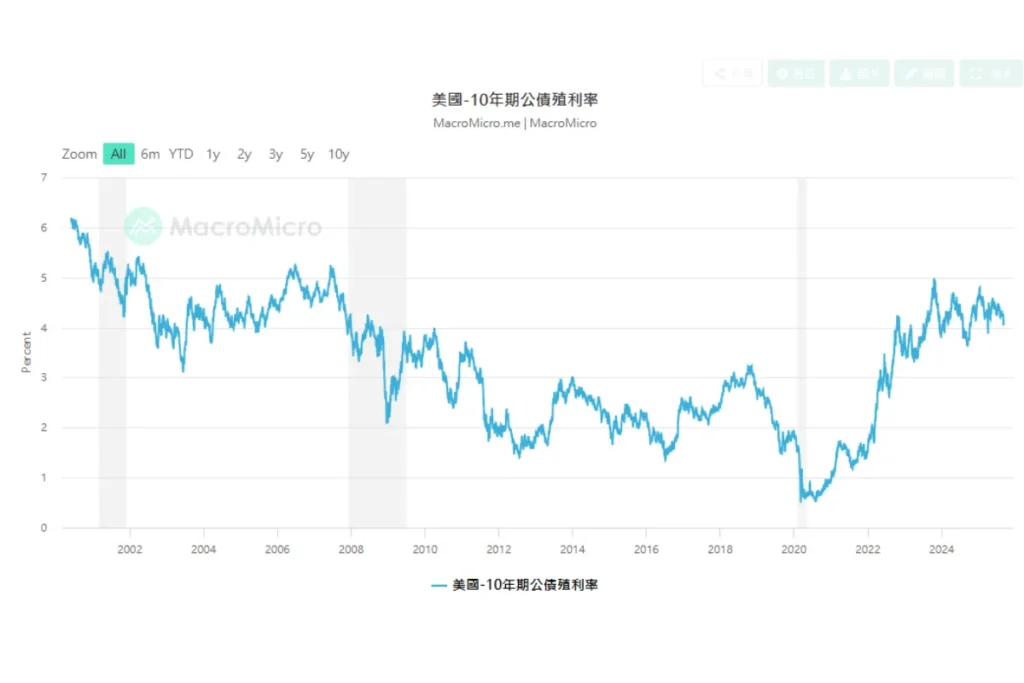

10年期美國公債殖利率尤其被稱為「全球資產定價之錨」,是全球金融市場最重要的基準利率之一。10年期殖利率的水準不僅是美國長期借貸成本的晴雨表,也是房貸利率、企業融資利率和股票估值的重要參考依據。

殖利率計算公式通常為「年利息收入 ÷ 當前市價」。

歷史殖利率走勢回顧

美債殖利率歷史時間軸(2007–2025)

-

2007–2009金融危機,10年期殖利率 5% → 2%

-

2010年代超低利率政策,殖利率長期低檔

-

2020疫情衝擊,殖利率跌破 0.6%

-

2022–2023通膨+升息,20年期殖利率一度達 5.5%

-

2025/0520年期殖利率約 5.12%

殖利率的變動原因來自多方面:包括聯準會貨幣政策(升息、降息)、通膨預期變化、市場供需、國際資金流動(外國大型買家增減持美債)等。

例如當避險情緒升溫時,全球資金湧入美債推升價格、壓低殖利率;反之,當風險偏好提高時,資金轉向股票等風險資產,美債需求減少,殖利率走高。

2023年3月矽谷銀行(SVB)倒閉事件便觸發市場大規模買進美債避險,短短幾日內10年期殖利率從約 4% 急降至 3.4%。可見殖利率變動蘊含了市場對經濟景氣、通膨前景與金融風險的綜合判斷。

殖利率對市場的影響

美債殖利率不僅影響債券價格,還透過利率水準傳導至各類金融資產與經濟變數:

對股票市場

美債殖利率與股市走勢密切相關。一般而言,殖利率上升代表無風險利率提高、企業融資成本增加、現金流折現值降低,估值承壓,資金可能由股轉債;殖利率下降時,股票相對更具吸引力,資金回流股市,推升股價。

對匯率

殖利率上升常伴隨美元走強:美元資產報酬提高,國際資金流入美債,推升美元指數;反之,殖利率走低或他國利率更具吸引力,美元偏弱。新興市場在美債利率飆升時,恐面臨資金外流與匯率壓力。

對通膨與貨幣政策

殖利率反映通膨預期。預期通膨升溫,殖利率走高作補償;長債殖利率過低,可能意味景氣疲弱與通縮風險。聯準會亦參考債市訊號:殖利率走高可能加快升息;殖利率倒掛則常被視為衰退警訊,政策可能轉向寬鬆。

對貸款利率與經濟活動

美債利率是各類貸款的定價基礎。房貸常以10年期公債為參考,加上利差決定利率;殖利率上升推高房貸與企業融資成本,抑制房市與投資;殖利率偏低則代表融資條件寬鬆,有助刺激消費與投資。

綜上,美債殖利率既反映市場預期,也深刻影響著金融市場和經濟運行,被譽為衡量全球經濟與資金動向的關鍵指標之一。投資人應持續關注殖利率走勢,因其變化可能牽一髮而動全身,影響資產配置表現。

美債ETF介紹與投資方式

美債ETF是以美國國債為標的的交易型基金,透過在市場上買賣ETF,投資人可以一籃子持有多種美國公債。這類ETF多為被動式指數型基金,追蹤特定期限的美國國債指數,其組合內涵蓋多張美債,因而具備分散風險、降低違約影響的優點。

| 信評分類 | 等級 | 歷史違約率 |

|---|---|---|

| 投資等級債 | AAA~A級 | 僅有 0.34~0.41% |

| 投資等級債 | BBB級 | 1.38% |

| 非投資級債 | BB~B級 | 5.88%~15.75% |

美債ETF由於投資標的是美國政府債券,信用評等極高(通常皆為AAA等級),在債券ETF中屬風險最低的一類。目前市面上規模最大、知名度最高的美債ETF多由 iShares 等國際基金公司發行,例如下列幾檔:

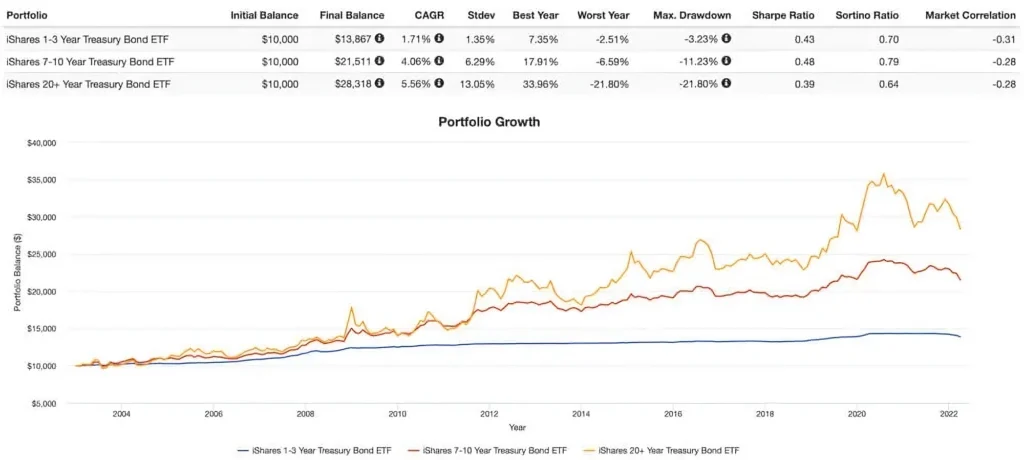

- SHY – iShares 1-3 Year Treasury ETF:主要持有美國1~3年期短期國債。

屬短期債券ETF。由於期間短,價格對利率變動的敏感度最低,波動最小,穩定性高。相對而言,SHY的收益率也較低,但在利率上行周期能迅速反映新發債較高的利率水準。SHY適合保守型投資人作為現金管理或避險配置工具。 - IEF – iShares 7-10 Year Treasury ETF:主要持有7~10年期中期國債。

這檔ETF的存續期間屬中等,對利率變化的敏感度適中。與短債ETF相比,IEF價格波動略大,但收益率也相對較高。歷史年化報酬率約落在2~4%區間,提供了較短債ETF更好的潛在報酬,同時風險又低於長債ETF,常用於配置在投資組合中作平衡風險之用。 - TLT – iShares 20+ Year Treasury ETF:主要持有美國20年以上期長期國債。

因涵蓋超長期債券,TLT對利率變動最為敏感,當利率上升時價格跌幅最大,利率下降時價格漲幅也最大,波動性高於SHY和IEF。長期而言,TLT的報酬主要來自票息收益和價格波動收益,歷年平均年化報酬率在同類中最高,達 4% 左右。TLT適合看好利率走低(債券價格走揚)時介入,或用於長期資產配置中作為股市避險對沖工具。但投資人需能承受較大淨值波動。

上述ETF皆為在美國證交所上市的美元計價基金,一般投資人需開設可交易美股的證券帳戶才能買賣(詳見下一節購買步驟)。這些ETF的管理費低廉(約0.15%/年)、流動性佳,持有期間基金會按月或季配息給投資人。

比較不同年期債券ETF的表現,可以發現短債ETF走勢平穩,長債ETF波動最大但長期累積報酬最高。下圖是2002~2022年間 SHY、IEF、TLT 的走勢比較,可明顯看出 SHY淺藍線最平穩,TLT黃線起伏最大且整體漲幅最高:

過去20年短期(SHY)、中期(IEF)與長期(TLT)美債ETF價格走勢比較(2002–2022)。短天期債券ETF波動最低但報酬較低,長天期債券ETF波動最大但累積報酬較高。

除了上述美國上市ETF,台灣投資人也可選擇投資台股上市的美債ETF。例如元大投信發行的「元大美國政府20年期債券ETF」(代號00679B),即追蹤ICE美國政府20+年期債券指數,讓投資人以新台幣買賣台股ETF的方式,參與20年期以上美債的表現。

類似標的還有元大的7-10年期公債ETF(00720B)、國泰投信的1-5年期美債ETF等在台灣掛牌的產品可供選擇。投資人透過證券戶就能買賣這些臺股債券ETF,省去跨境匯款與美元交易的麻煩。

不過須注意,國內債券ETF雖交易方便,但其配息仍屬海外所得,相關稅務與匯率風險與直接投資海外資產類似(詳見後述稅務與匯兌考量)。

總之,美債ETF提供了一種低門檻參與美國國債的方式,投資人可根據風險承受度選擇適當年期的ETF,靈活配置在資產組合中。

延伸閱讀:【ETF缺點一次看】投資ETF前必知風險與限制

【2025台灣前十大ETF】新手入門、高股息存股ETF推薦

如何購買美債

對台灣投資人而言,購買美債主要有兩種路徑:直接投資美國國債(買入單一債券),或透過基金/ETF間接投資。以下將分別說明開戶步驟、兩種方式差異,以及相關稅務與匯率事項。

台灣人購買美債主要有三種方式:

- 透過美股券商直接買美國國債,如盈透證券(IB)、Firstrade第一證券開戶等。需要先開設該券商帳戶,操作平台下單購買,適合資金較多且熟悉美股交易的人。

這種方式交易透明,可直接持有單一美債債券,但門檻較高,資金需求較大。 - 通過台灣的證券商或銀行複委託服務,間接買進美債。這類通路購買門檻較低,但可能隱藏較多費用與較高交易成本。台灣部分銀行、證券商會提供海外債券交易服務,可洽詢報價及手續費詳細資訊。

- 投資債券型基金或美債ETF。

債券基金和ETF門檻低,適合小資族,且流動性和交易成本較美債單一債券低。這是相對簡單且便利的間接美債投資方式,尤其是ETF,費用低且分散風險,像是BND等債券ETF較受推薦。

使用這些管道購買美債,利息屬於海外所得,依台灣稅法規定,個人海外所得每年低於 100 萬台幣免稅,超過需申報納稅。

直接購買美債 vs. 投資美債ETF

直接買美債(單一債券)和購買美債ETF各有優劣,以下從多方面比較兩者差異:

| 比較項目 | 直接購買美債 | 投資美債ETF |

|---|---|---|

| 費用 | 交易手續費,無管理費 | 交易手續費 + 年度管理費 |

| 到期期限 | 有,到期可收回面值本金 | 無固定到期日,不返還本金 |

| 利息配發 | 固定利息(除抗通膨債) | 配息浮動,受市場波動影響 |

| 預扣稅 | 不扣稅 | 預扣股息稅(部分可退) |

| 流動性 | 較低(需持有至到期或提前賣出) | 較高(可隨時在市場買賣) |

| 門檻 | 較高(約1000美元起) | 較低,像買股票一樣方便 |

| 風險分散 | 無分散(單一債券風險) | 已分散(多支美債組合) |

| 利率影響 | 持有到期不受利率價格波動影響 | 價格受利率及市場波動影響大 |

簡單來說,直接購買美債的優點是固定的到期收益與本金保障,更適合尋求穩定現金流且資金充裕的投資者;但流動性較差,買入金額門檻高。美債ETF則門檻低,流動性佳,可以輕鬆買賣且分散風險,但價格會隨市場波動,配息不固定,且需付管理費。投資者可依自身需求及風險承受度選擇合適方式。

如果追求「持有到期固定收益與本金保障」,適合直接購買美債;若重視「交易彈性、分散投資與門檻較低」,則推薦美債ETF投資。必要時還需考慮稅務與交易成本的差異,及是否願意承擔市場價格波動風險。

稅務與匯兌考量

稅務考量

台灣投資人投資美債時,除了美國預扣稅差異外,也要注意本地的稅法規定。

- 海外所得申報:若一年內未匯回台灣的海外所得超過新台幣 100 萬元,就必須申報,超過門檻可能觸發基本稅負(AMT)。

- ETF 配息:即使透過台灣投信發行的美債 ETF 配息,本質仍屬海外所得,同樣要納入計算。

- 資本利得:目前台灣對海外金融商品的價差收益並不課稅,所以買賣美債或 ETF 的價差不用繳稅。

◎建議投資人記錄每年的海外所得,必要時諮詢專業稅務顧問。

匯率風險

美債以美元計價,台幣投資人報酬會受到匯率影響。

- 美元升值:除了利息與債價漲幅,還能額外賺取匯差。

- 美元貶值:可能侵蝕利息收入,甚至讓整體投資轉為負報酬。

◎舉例來說,若持有年息 4% 的美債,但一年後美元貶值 5%,台幣計算下可能呈現虧損。

降低匯率風險的方法

- 分批換匯,避免一次在高點進場。

- 使用遠期外匯或避險型基金。

- 直接承擔美元部位,把它當作對沖台幣風險的一部分。

◎同時要注意換匯成本:銀行點差通常在 0.3%~0.6%,券商複委託約 0.2%。大額資金建議比較不同管道或使用第三方平台。

美債與其他資產比較

美國國債作為固定收益資產的一種,在投資組合中常被拿來與股票、黃金、房地產、銀行定存等其他主要資產類別做比較。

以下從風險、報酬、波動性、流動性、避險功能等角度,將美債與股票、黃金、房地產、定存進行對比:

| 評比面向 | 美債 | 股票 | 黃金 | 房地產 | 銀行定存 |

|---|---|---|---|---|---|

| 風險 | 極低:美國政府信用支撐,幾乎無違約風險(利率風險除外) | 高:公司經營和市場波動帶來較大不確定性,可能血本無歸 | 中等:不會違約或變成廢紙,但價格受市場情緒影響劇烈,存在短期損失可能 | 中等偏低:實體資產有保值特性,但地區市場景氣影響大,亦有價格下跌風險 | 極低:受存款保險保障(一定額度內),名義本金幾乎無損失風險 |

| 預期報酬 | 穩健:鎖定票息收益,視利率而定。目前美債殖利率約在3~5%區間 | 高:長期平均報酬率最高,但年度波動大(美股歷史年化約7~10%) | 有限:不生息,長期回報主要靠價格升值,跑贏通膨幅度有限(1985年至今表現遜於股票與債券) | 中等:來自租金收益(~2-3%/年)和資產增值,長期約與經濟成長同步(區域差異大) | 極低:利率固定且偏低(台幣定存年利率約1%上下),在高通膨環境下實質報酬可能為負 |

| 價格波動 | 低至中:短期債價格非常穩定,長期債對利率敏感波動較大,但整體遠低於股市波動 | 極高:受經濟、業績影響劇烈震盪,牛熊市股價可漲跌數十%以上 | 高:金價受避險買盤和美元匯率影響,短期漲跌幅可達數%,避險情緒強時也會大漲大跌 | 低:房地產價格變動相對緩慢,多數年份小幅波動,但景氣循環中亦可能出現下跌(例如泡沫破裂時房價大跌) | 無波動:存款本金固定不變,但若提前解約可能損失部分利息;且存款實質價值受通膨侵蝕逐年下降 |

| 流動性 | 極佳:美債市場規模全球最大、交易活躍,隨時可在市場買賣。一般投資人透過ETF/基金變現亦十分便利 | 高:股票市場流動性強,大型股買賣容易,但小型股在極端情況下流動性可能下降 | 中等:實體黃金需透過金商變現(有價差),黃金ETF流動性佳但需能交易美股;市場深度相對股票稍小 | 低:房產交易耗時長(動輒數月),且涉及仲介費、稅費,短期變現困難 | 高:現金存款可隨時提領,小額解約影響小,但大額定存若提前支取需損失利息,因而有效流動性略受限 |

| 避險功能 | 強:被視為避險資產標竿。市場恐慌或經濟衰退時,資金湧入美債推升價格,可在股市下跌時提供緩衝(尤其長天期美債在降息循環中價格上漲) | 弱:股票屬風險資產,市場動盪時往往同步下跌,無法在危機時提供保值作用 | 中強:傳統避險資產,在貨幣超發、政經不穩時具保值避險作用。黃金不受信用風險影響,在通膨與動亂時能維持購買力。但平時表現可能落後通膨,避險效果視情況而定 | 中:房地產為實物資產,具有一定抗通膨能力(房價與租金隨物價升高)。但經濟危機、利率飆升時房地產也會下跌,且缺乏迅速變現避險的靈活度 | 保本但不抗通膨:銀行定存能保有名目本金,在風險事件中不會減少,但定存利率通常落後通膨率,高通膨時實質價值縮水,避險作用有限 |

美債因為有美國政府信用背書,違約風險極低,利息收益也相對穩定。它在風險與報酬之間取得平衡,特別適合用來當作投資組合中的防禦型資產與流動性緩衝。

相較之下:

- 股票:追求高成長、高報酬,但波動最大,承擔的價格風險也最高。

- 黃金:在危機時能發揮避險作用,但長期表現不佳,且沒有利息。

- 房地產:有實體資產優勢與租金收益,但流動性差,受景氣循環影響大。

- 定存:本金保本、利息固定,幾乎零風險,但報酬率低,容易被通膨侵蝕。

總結來說,每種資產都有特性與優缺點,在不同的經濟循環階段表現會不一樣。投資人應根據風險承受度,合理分散配置,才能提升整體投資組合的穩健性。

結論:美債是投資組合的穩定器

美債憑藉高安全性與適中收益,在資產配置中能降低波動、提升穩健度。投資人只要依自身風險承受度與目標,搭配股票等成長型資產,就能達到分散風險與穩健增值的效果。

免責聲明

本文內容僅供參考,不構成任何投資建議或金融產品推薦。投資市場波動風險高,請審慎評估自身風險承受能力,必要時請諮詢合格之專業顧問。投資盈虧須自行承擔,本平台不負任何責任。